「私、いつまで働けばいいの?」

その答えは、「ライフプラン表」の中にあります!

私は4人の子どもを育てながら、フルタイムで働くワーママです。

日々の忙しさに追われ、「定年までこの働き方を続けるなんて無理…」と感じていました。

そこで、自分のライフイベントや支出を整理してライフプラン表を作成。

「◯歳までにこれだけ貯めれば、退職しても大丈夫」と具体的な目標が見えてきました。

その歳が来たら、退職or時間を短く働く予定です。

この記事では、ワーママでも簡単にできるライフプラン表の作り方をご紹介します。

将来のお金の見通しが立つと、「退職ゴール」や「働き方の選択肢」も見えてきます。

ぜひこの記事を読みながら、あなたもライフプラン表を作ってみてくださいね。

そもそも「ライフプラン表」ってなに?

ライフプラン表とは?

ライフプラン表とは「人生でかかるお金と収入を見える化する“人生の設計図”」です。子どもの進学や住宅購入、老後の生活など、将来に必要な費用を予測し、いつまでにいくら貯めればいいかが一目でわかる表です。

住宅を建てるとき、保険屋さん等でみたことがあるかと思います。

なぜライフプラン表が必要?

ライフプラン表があれば、教育費や生活費のタイミングと金額が“見える化”されます。

「子どもが◯歳までにいくら貯めればいいか」がわかるんです。

「子ども一人に1,000万円かかる」と聞いて不安な気持ちになりますよね💦

でも実際に、「何歳のときにいくら必要なのか」知っていますか?

いくら必要かがわかれば、その額を貯金してしまいます。

貯金すれば、仕事を辞めることも、軽くすることもできます!

将来のお金の不安を手放す第一歩は、ライフプラン表の作成です。

ライフプラン表を作るメリット

「教育費・住宅費」の山が見える

ライフプラン表を作ると、「いつ」「どのタイミングで」お金が必要になるかが一目でわかります。

・教育費のピークは中学3年〜大学卒業まで。

特に負担が大きくなるのは高校3年生です。

・住宅費のピークは築年数に応じて訪れる修繕やリフォーム、家電の買い替えタイミング。

10年後、20年後、30年後…と節目ごとに大きな出費がある家庭も多いでしょう。

それらの“支出の山”が、「自分が何歳のとき」「子どもが何歳のとき」にくるのかを把握できるだけで、早めの準備が可能になります。

「いくら貯めればいいか」が明確になる

支出の“山”を可視化すると、「こんなに必要ないかも」「これだけじゃ不安かも」など、自分に合った目標金額が見えてきます。

私はこの表を作ったことで、「フルタイムでずっと働かなくてもいい」という選択肢が生まれました。職場の同僚も、「あと8年でフルタイム勤務をやめられる」と分かり、働き方を見直すきっかけになったそうです。

子育ては長くお金がかかるもの。我が家なんて4人いるのでなおさらです😅

それでも「フルタイムでなくていい」というだけで心が軽くなります。

「毎年◯円貯金できるような働き方」にすればいいんです☺️

実際に作ってみよう!5ステップ!

私はiPhoneで作成したので「numbers」という表ソフトをしようしました。

Excelでもできますし、手書きでもOKです。手書きでもできる量にしています。

本格的に作成したい方は、表ソフトが便利かもしれません。

(私はここまではできませんでした😅)

⚠️家計簿をつけている前提のライフプラン表です!現在の貯金額を把握し、毎年いくら貯金ができているのか把握した上で取り組んでください。

「家計簿なんかつけていないよ〜」という方はこちらの記事を参考にしてください!

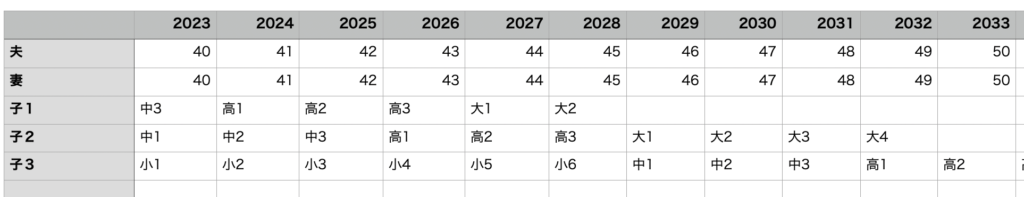

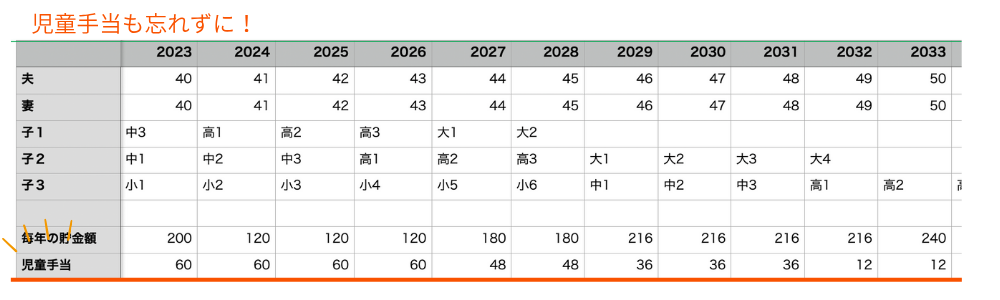

① 家族全員の年齢を一覧にする

まずは家族全員の年齢を入れましょう。

ここでは、実際にお金がかかる中学校3年生からのバージョンで作成しています。

大学費用の支援金・児童手当の兼ね合いもあるので、子どもは3人で設定しています。

(ご自身の現在の年齢からスタートしてください!)

我が家では、長女は短大or専門学校希望なので、大学は2年間にしています。

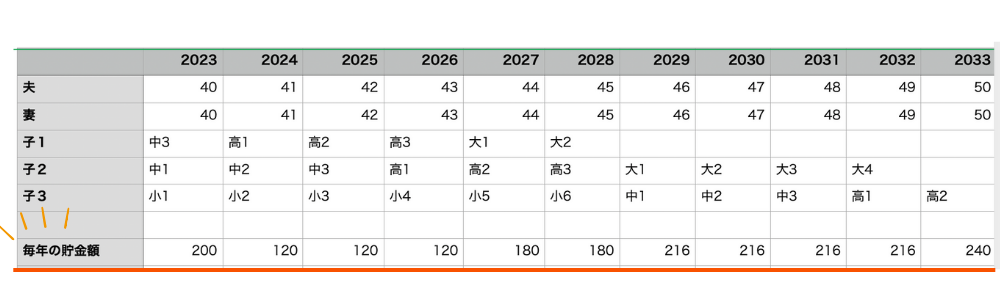

② 毎年の貯金可能額を入れる

今の貯金額からスタートします。

その後は、この年齢で「◯万円貯める」と決めて打ち込んでください。

(例)大学に入るタイミングで塾が減るので、貯金額増額。

・毎月10万×12ヶ月=120万

・毎月15万×12ヶ月=180万

家庭の状況に合わせて調整してください。

児童手当の計算方法はこちらを参考にしてください⬇️

(特に第3子以降の計算方法はややこしいです。)

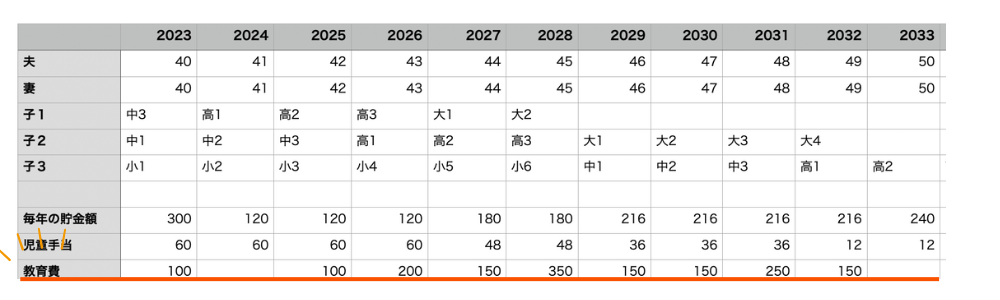

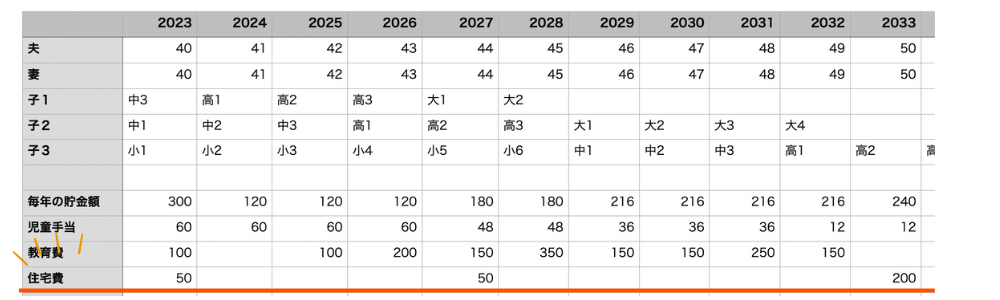

③ 教育費のタイミングと金額を入れる

教育費を入れていきます。大きく変動する下記の3回分を入れます。

日々の教育費は、家計簿でつけていきます。

・中学校3年生(受験、高校入学にかかる費用/年間100万)

・高校3年生(受験、大学入学にかかる費用/年間200万)

・大学生(大学生活にかかる費用/年間150万)

大学生と高校3年生の波が重なると大きいですね💦

一人暮らし想定、私立・公立でも大きく変わっていきます。

お子さんが大きければ、一緒に考えてみるのも手です!

令和7年度から、子供3人以上の世帯への大学等の授業料等の無償化が拡充されています。

④住宅にかかる費用を入れる

次に大きく動くのが住宅の修繕費です。

我が家は築7年目。「壁の塗装」しか行っていませんが、30万との見積もりが出ました。

DIYしたので15万程度になりました。節約できるところはできたらいいですね☺️

今後かかる修繕費は、教育の波をうまく避けて設定しておきましょう。

⑤ 車や家電の買い替え費用も忘れずに

車を持っている人は定期的に買い替えや、車検代がかかります。

一斉に買った家電たちにも、寿命が次々ときます。

家計簿の「臨時費用」で補うのか、ライフプラン表に入れるのか、検討が必要です。

私は家計簿の臨時費用で対応しています。

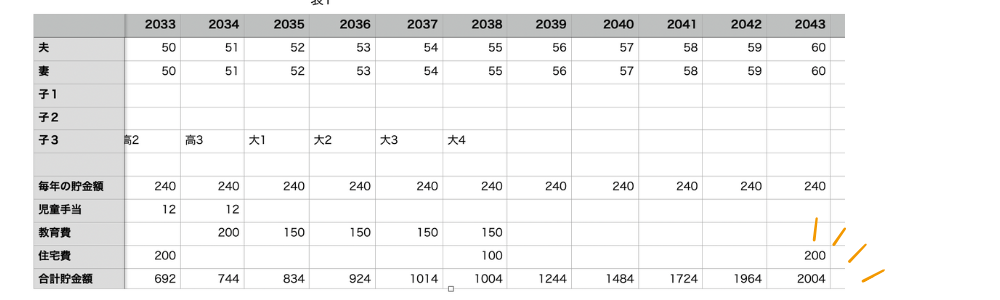

何歳まで働く?「ゴール設定」が働き方を変える

先の10年まで進めてみましょう!

教育費が終わるとグッと貯金が増えますね!

子どもが巣立っていった分、生活費が減るのでもう少し貯金額を増やすこともできるかもしれません。

または、働き方の選択肢が増えるかもしれません。

・教育費の波が終わったら時短勤務にする

・NISAと並行して貯金額を増やしていく

・もっと時給の高い会社に転職する

自分の生き方を考える指針になるのがライフプラン表です。

しっかりとしたライフプラン表を作るなら、ファイナンシャル・プランナー(FP)に相談するのが一番です。(保険を売られないように注意⚠️)

自分の人生の設計図は自分で考えてこそ意味がある!

簡単なので、ぜひご自身で作成して働き方について考えてみてください🎶

まとめ|未来が見えると、今がラクになる

毎日、頑張って働いて、家事に育児に奮闘しているママさん、

「ずっと働かなきゃ…」という不安から解放されるのがライフプラン表作成です!

苦手な表を作る・・・ってだけでも一歩引いてしまうかもしれませんが、現実をみると不安が減りますよ☺️

ライフプラン表は、将来の安心を“見える化”してくれる強い味方!

一緒に自由な人生を目指して取り組んでいきましょうね🎶

コメント